Il est souvent reproché aux banques centrales d’augmenter les inégalités économiques avec leurs politiques monétaires. Certains banquiers centraux ont décidé de se saisir de cette question. Pour Jean-Paul Pollin, il faut d’abord chercher à savoir si la politique monétaire a une réelle incidence sur les inégalités. Ce qui est loin d’être simple.

Depuis leur origine, les banques centrales ont exercé des missions bien différentes et variables dans le temps selon les circonstances : elles ont contribué au financement des Etats, assuré la stabilité des systèmes financiers, garanti les valeurs internes et externes de leur monnaie, régulé les niveaux d’activité et d’emploi…

Il est vrai que, durant les deux ou trois décennies précédant la Grande Récession, leurs objectifs ont été rétrécis (à tort) au seul ciblage de l’inflation. Mais la crise les a contraintes dans l’urgence à récupérer leur fonction de régulation financière ; et depuis lors, sous l’effet de la quasi disparition de l’inflation et aussi de l’apparition de problématiques nouvelles (changement climatique, montée des inégalités…), on en vient à évoquer des extensions peu orthodoxes des objectifs de politique monétaire.

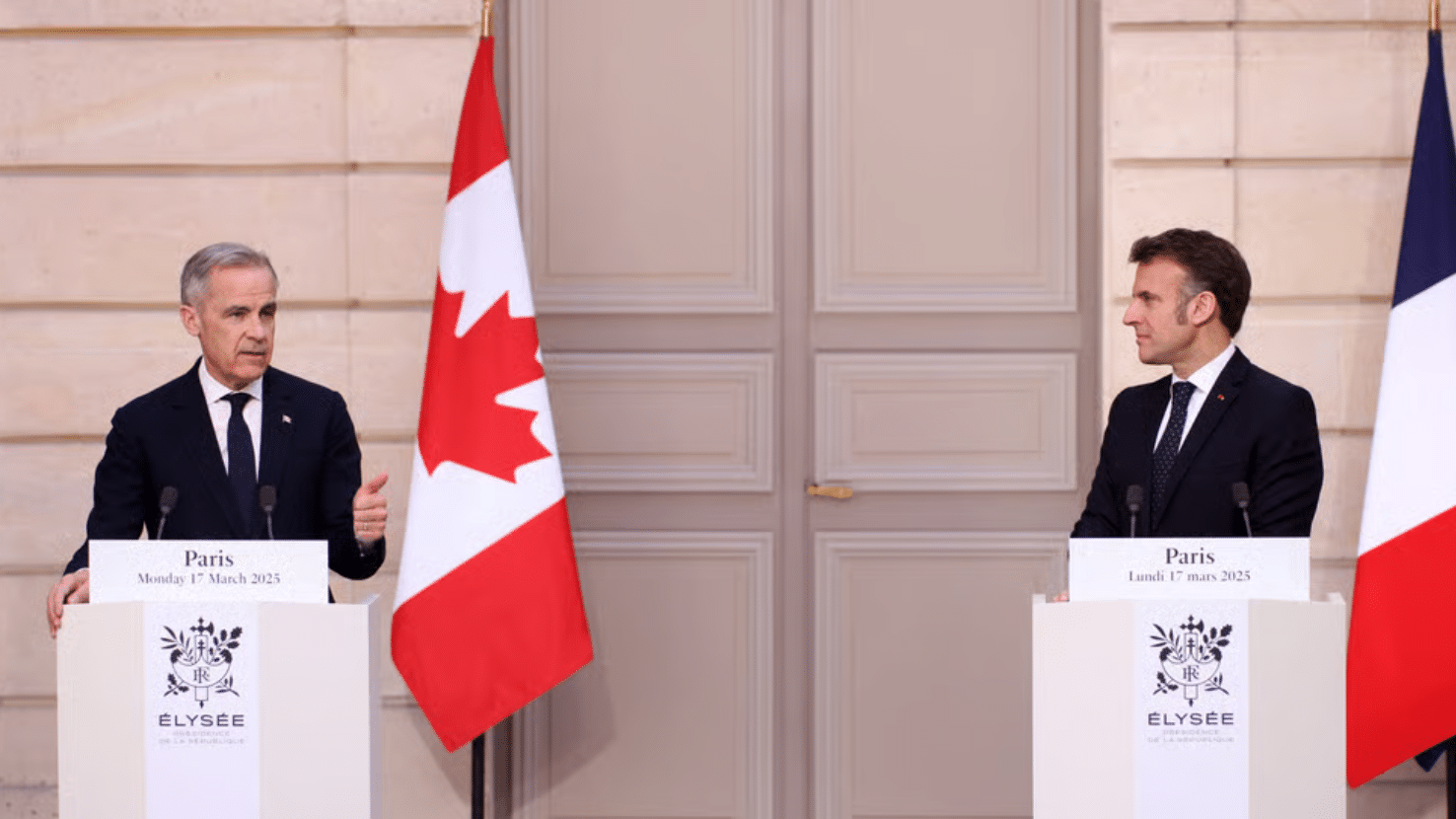

En particulier on peut se demander – comme l’a fait par exemple Madame Christine Lagarde, présidente de la Banque centrale européenne, lors de sa première conférence de presse – si les banques centrales ne devraient pas prendre en compte, dans l’orientation de leurs politiques, les inégalités de revenus et/ou de richesses qui sont susceptibles d’affecter la cohésion sociale et la croissance. A tout le moins ne devraient-elles pas faire en sorte que leurs décisions n’aggravent pas le problème ?

Pour cela il faut évidemment commencer par s’assurer que ces décisions ont bien une incidence sur les inégalités. Or cette incidence passe par différents canaux qui rendent la réponse compliquée et incertaine.

Par exemple :

- une politique expansionniste (de faibles taux d’intérêt) tend à accroitre la valeur des actifs, ce qui augmente les inégalités de patrimoines. Mais à l’inverse une telle politique réduit la rémunération de certains types d’actifs ainsi que le coût du crédit. Ce qui diminue les revenus des plus riches (qui sont plus dépendants de la rémunération des actifs) et rend plus facile et moins coûteux le recours à l’endettement des ménages disposant de revenus et de patrimoines relativement plus faibles.

- en stimulant l’activité économique, une politique expansionniste tend à augmenter les profits, donc les revenus des tranches de revenus supérieures. Mais elle facilite aussi l’accès à l’emploi et améliore les revenus des salariés les moins qualifiés.

La combinaison de ces effets et d’autres encore, qui se contredisent en partie, ne permet pas de conclure sur l’ampleur ni même sur le sens de l’impact des décisions monétaires sur les inégalités. Et les travaux empiriques menés sur ce point sont également peu convaincants. D’autant qu’ils montrent que l’impact dépend de divers facteurs dont la phase du cycle durant laquelle l’action est engagée, la structure des revenus et patrimoines, ou encore l’importance des politiques redistributives dans les pays considérés. Ce qui signifie que, dans la zone euro, une même politique a des conséquences différentes sur les inégalités selon les pays membres.

Au demeurant, les politiques monétaires ne sauraient rester trop longtemps expansionnistes ou restrictives sans provoquer des déséquilibres. En réalité leurs orientations alternent en fonction de la conjoncture, de sorte que leurs effets ne concernent que le court/moyen terme et se compensent dans le temps. Alors que les évolutions des inégalités suivent des cycles de longue durée.

Au total, il est très douteux que les politiques monétaires, sous leur forme actuelle, puissent agir significativement sur les inégalités. Seule la mise en place de politiques sélectives du crédit serait à même d’y parvenir. Ce pourrait être, par exemple, en refinançant à des conditions préférentielles certains types de crédits ; mieux, en s’impliquant dans l’instauration de circuits de financements visant à améliorer l’accès au crédit de certains types d’agents, comme cela a été largement pratiqué en France, mais aussi aux Etats Unis (pour l’immobilier). Toutefois, il faut bien admettre que ces solutions n’ont guère de sens dans la situation actuelle des taux d’intérêt.

Ajoutons qu’il reste à voir si les banques centrales ont la légitimité pour intervenir sur cette question des inégalités. Même si elles en recevaient le mandat, il faudrait qu’elles acceptent de se coordonner avec les autres politiques en charge de ce même objectif. Ce qui compliquerait sérieusement leur tâche tout en fragilisant leur indépendance.