La fusion Alstom-Bombardier correspond à une véritable logique industrielle qui doit toutefois obtenir le feu vert de la direction de la concurrence de la Commission européenne. Un avis qui reste suspendu à bien des interrogations encore.

Alstom-Bombardier peut-il résister à la concurrence chinoise ? Il faut d’abord qu’il puisse naître.

Alstom a fait une offre de rachat de Bombardier qui devrait aboutir au premier semestre de 2021 si tous les avis nécessaires des autorités de la concurrence sont favorables. Ensemble, les deux groupes ont un chiffre d’affaires de 15 milliards d’euros et ont réalisé des prises de commandes de 20,8 milliards d’euros en 2019, pour un résultat net d’un peu plus de 800 millions d’euros.

Le nouveau groupe deviendrait le second acteur mondial du rail derrière le chinois CRCC, et son chiffre d’affaires de 28 milliards d’euros, et devant Siemens avec un chiffre d’affaires de 8 milliards d’euros. Le marché mondial du ferroviaire théoriquement accessible est de 110 milliards de dollars par an, même si en réalité, seul le marché européen de 40 milliards de dollars par an est réellement accessible à tous les acteurs. Le marché chinois est quasiment fermé. Alstom-Bombardier continuerait d’avoir ainsi un handicap stratégique, comme Siemens, dans la mesure où les subventions des Etats sont interdites en Europe et un instrument majeur de politique industrielle en Chine.

Cette fusion potentielle permettrait à Alstom de compléter son offre mondiale, de réduire ses coûts et ses dépenses de R&D pour développer les trains hybrides ou à hydrogène que la nouvelle Commission européenne appelle de ses vœux, et de se renforcer dans la signalisation, mais pas suffisamment pour risquer de se faire couper les ailes par une des autorités de la concurrence concernées. On se souvient que l’autorité de la concurrence européenne a cassé la fusion Alstom-Siemens pour excès de puissance et d’excellence technologique dans la signalisation qui est aujourd’hui l’art suprême de l’excellence ferroviaire. (Non, je ne ferais pas de commentaire).

Notons toutefois que les recouvrements d’activité entre les deux groupes sont limités sauf en France où ils sont en position forte sachant que le marché est totalement ouvert. Une situation qui tétanise néanmoins la Chine, les Etats-Unis, la Russie et peut-être aussi l’Inde, ce qui obligera vraisemblablement la Direction de la concurrence de la Commission européenne (DCCE) à une attitude sévère pour rétablir des équilibres géostratégiques mondiaux menacés. (Appréciation apparemment excessive, mais c’est la conclusion à laquelle pourraient parvenir les économistes de la DCCE).

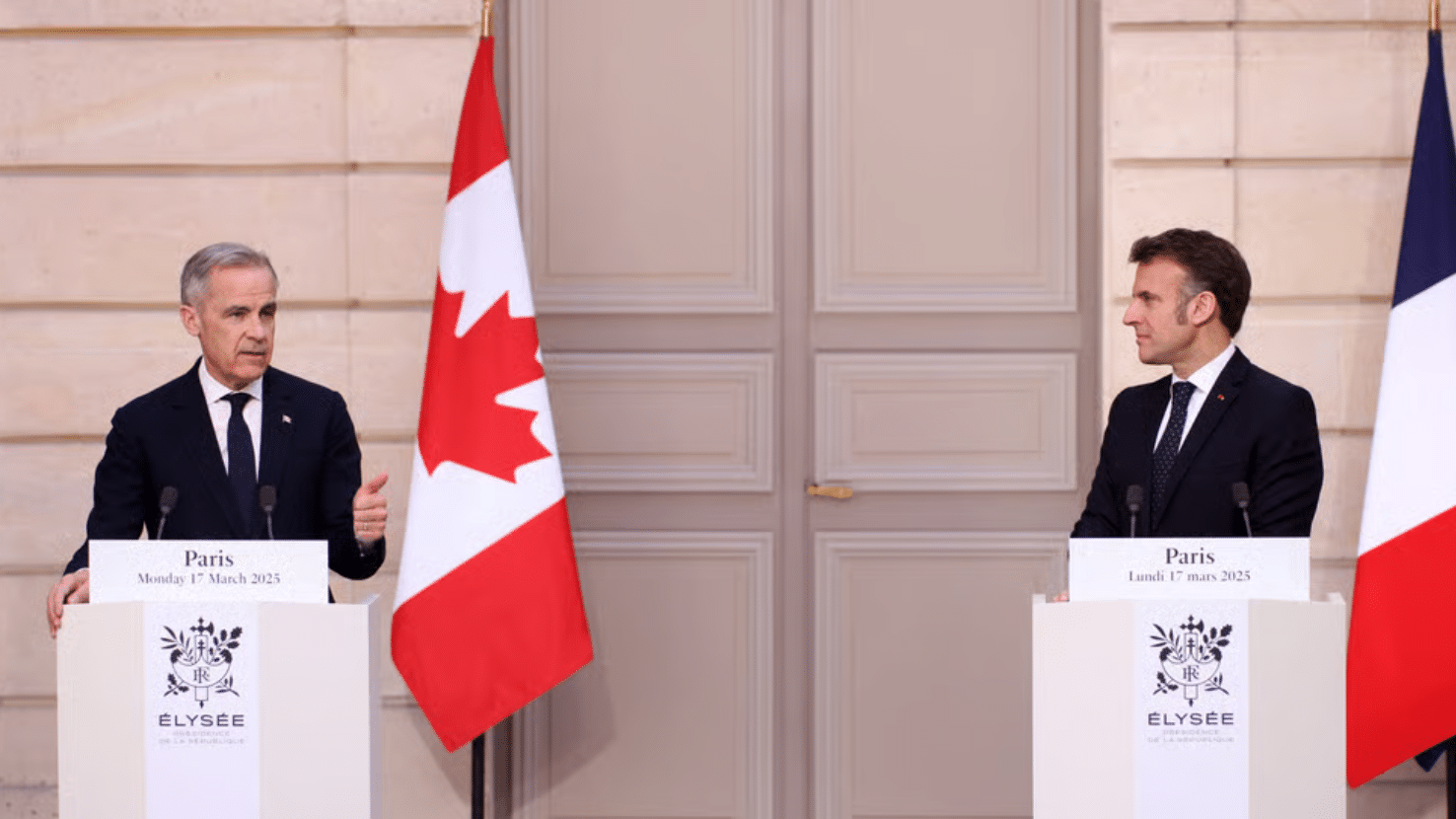

La Caisse de dépôt et placement du Québec (CDPQ) deviendra le premier actionnaire du groupe avec 18% du capital, devant Bouygues avec 10%. L’Etat français ne sera pas présent au capital, ce que la DCCE pourrait considérer comme une marque d’insolence dans la mesure où cela supprime un argument pour casser le deal. Il est d’ailleurs clé que l’Etat français ne se réjouisse pas, n’intervienne pas, se désole des rationalisations qui pourraient s’ensuivre et même propose à la DCCE de l’aider à contrer le deal. (Une attitude qui pourrait faciliter une issue heureuse du dossier).

Le groupe Bombardier est fragilisé tandis qu’Alstom est tout ce qu’il reste du grand groupe Alcatel-Alsthom (avec un h), un géant dans les commutateurs téléphoniques numériques, les câbles de transmission sous-marine, les réseaux intelligents et les réseaux optiques, qui brillerait aujourd’hui s’il n’avait pas été assassiné par l’idéologie imbécile de « l’entreprise sans usines » qui s’affirmait en France en 2000-2001. (Souhaitons que la DCCE ne rêve pas d’une « Europe sans usines »).