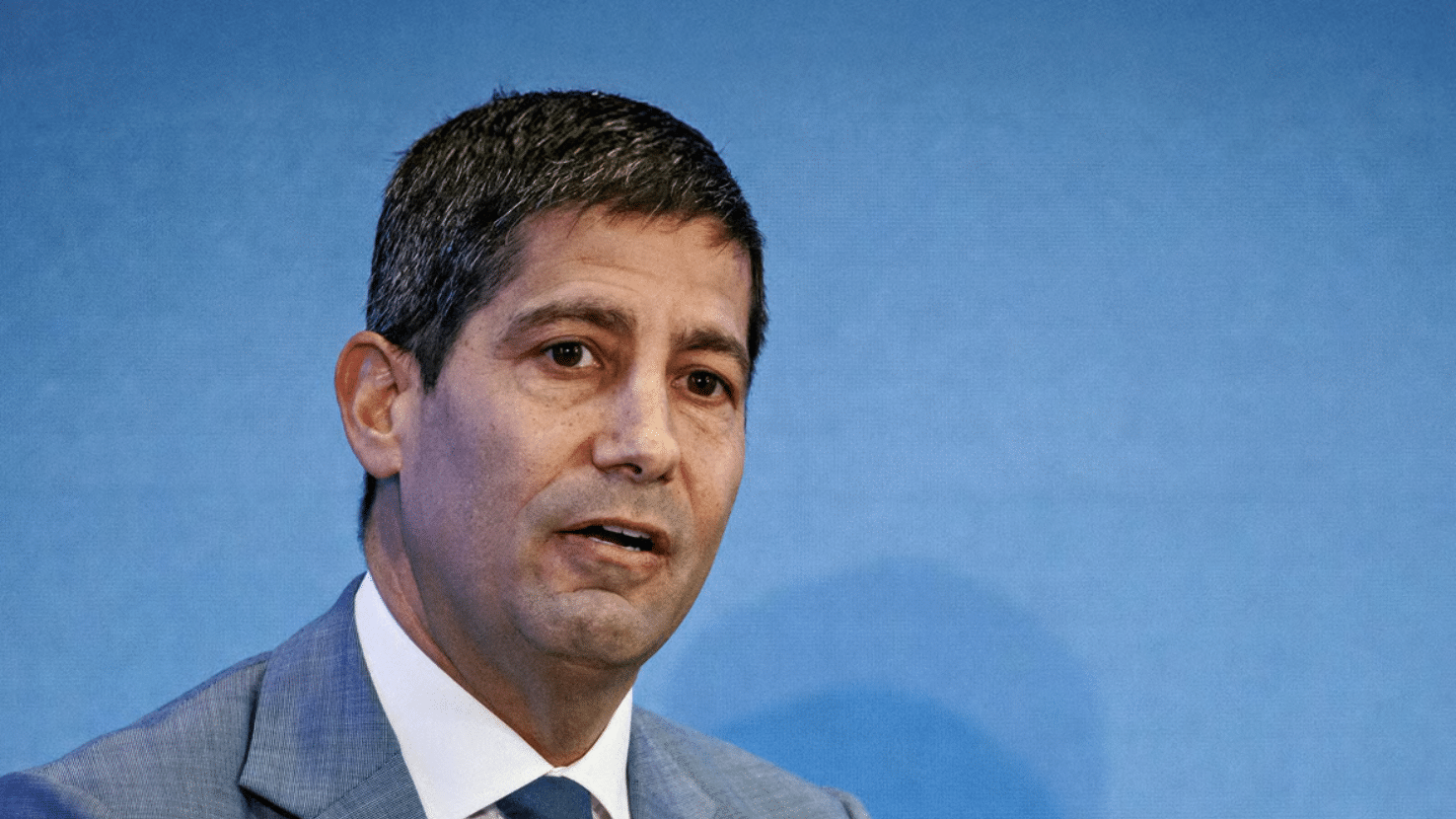

L’assurance est en train de vivre la parfaite « tempête inflationniste » dont le l’iconique patron du groupe de réassurance SCOR, Denis Kessler, qui vient de nous quitter, prédisait l’occurrence et dont il avait très finement analysé les caractéristiques dans une brillante conférence au Centre des Professions Financières.

Il est important de souligner que, pour l’assurance, les conséquences d’un retour de l’inflation sont essentiellement liées au changement de régime, c’est-à-dire à la période de passage d’une inflation faible à une inflation rapide, et non au fait que l’inflation soit durablement élevée ou basse. Dans l’hypothèse du changement de régime, toutes les anticipations de coûts par les assureurs et leurs clients sont en effet prises de court par les faits.

Dans cette hypothèse, un retour inflationniste impacte les assureurs par deux canaux différents. D’une part, la tarification des contrats, qui sont négociés bien avant l’occurrence des sinistres, sous-estime ex-post le coût réel des sinistres en non-vie et en santé, avec pour conséquence que les dépenses d’indemnisations ainsi que les provisions (les passifs) vont finalement être plus élevées que prévues initialement. D’autre part, les taux d’intérêt ont tendance à augmenter avec l’inflation, ce qui déprime a priori la valeur des actifs, notamment obligataires et immobiliers, mais qui modère aussi l’augmentation de la valeur des passifs mentionnée précédemment. Au total, l’effet combiné de ces deux canaux est clairement négatif sur l’actif net de l’assurance non-vie et de la réassurance, et incertain sur l’actif net de l’assurance-vie.

Une « tempête inflationniste » parfaite

Pourquoi parler d’une parfaite « tempête inflationniste » aujourd’hui ? Tout simplement parce qu’au caractère soudain du choc inflationniste, et imprévu par la majorité des acteurs du marché, s’est ajoutée la timidité des banques centrales qui ont hésité à combattre énergiquement le choc inflationniste dès le début, sous le prétexte que ce choc serait temporaire, lié à la sortie du COVID et à une brève guerre en Ukraine. Il n’en a rien été. Le choc inflationniste s’est révélé beaucoup plus durable et résilient que prévu, avec pour conséquence que nous assistons à une « course-poursuite » entre l’inflation et les taux d’intérêt, et que les augmentations de salaire se négocient maintenant sur des bases totalement incompatibles avec une inflation à 2%, même si elles sont insuffisantes pour préserver le pouvoir d’achat des salariés. C’est à peine si les taux d’intérêt réels de la politique monétaire atteignent aujourd’hui en Europe et aux Etats-Unis des niveaux compatibles avec une lutte « soft » contre l’inflation et si la rémunération des actifs couvre l’inflation. Ce qui veut dire que l’inflation va rester durablement élevée et ne revenir que très lentement vers 2%, et que les taux d’intérêt vont devoir augmenter bien au-delà des niveaux qui étaient, il y a encore peu, anticipés par les marchés. Au total, le choc inflationniste est beaucoup plus violent que prévu.

Une situation préoccupante

Dans ces conditions, les effets négatifs des deux canaux de transmission du choc inflationniste sur les assureurs et les réassureurs vont très largement l’emporter sur les effets positifs qui vont rester marginaux. Ce qui veut dire que l’actif net des assureurs non-vie comme des assureurs-vie va être affecté négativement dans des proportions très importantes. Certaines entreprises d’assurance ou de réassurance, plus fragiles que la moyenne du marché, aux Etats-Unis mais aussi en Europe, devrait être sous stress financier et certaines d’entre elles pourraient même rencontrer des difficultés de solvabilité. Et, la situation pourrait se révéler bien plus préoccupante au niveau de l’ensemble du marché, si nos économies devaient être à nouveau frapper par des chocs catastrophiques, d’origine pandémique ou géopolitique (multiplication des sanctions économiques par exemple) ou si les prix de l’énergie ainsi que de nombreuses matières premières, et / ou des produits alimentaires, devait s’envoler.

Avis donc de tempête sur l’assurance et la réassurance pour les mois à venir. Les assureurs et les réassureurs ont intérêt à anticiper des prix plus élevés que le marché ou à gonfler leurs primes de risque pour calculer leurs tarifs et à préserver un bon niveau de liquidité de leurs actifs… un thème de réflexion qui devrait s’imposer aux rencontres du Cercle des Economistes à Aix, cette année.