La réaction des marchés financiers est révélatrice d’une défiance généralisée vis-à-vis des banques malgré le renforcement indéniable de leur réglementation et de leur supervision depuis la crise de 2007-2008. Une telle « panique » sur les marchés est-elle justifiée ?

Le cocktail explosif et spécifique de SVB est un cas d’école : transformation des échéances (risque de liquidité), risque de taux d’intérêt (non couvert) et concentration clientèle et activité dans le secteur des start-up tech et santé, avec des dépôts bien au-delà du montant assuré par la FDIC et donc plus susceptibles de donner lieu à des retraits brutaux.

Le cas Credit Suisse, l’une des 30 banques internationales systémiques, laisse perplexe : comment, malgré la succession de scandales (corruption, aide à l’évasion fiscale, blanchiment…) suivies de promesses réitérées de mise en conformité avec la réglementation, une telle banque a-t-elle pu perdurer ?

Son cours ne cesse de baisser depuis la crise financière ; cette baisse s’accélère en 2022 (moins 75 % en un an au 17 mars 2023) ; il semble que la panique ait été déclenchée, du moins partiellement, par la faillite de SVB – partiellement seulement, car ces deux banques aux caractéristiques incomparables ont comme seul point en commun : l’émergence de doutes quant à l’efficacité de la réglementation et de la supervision bancaires.

Il convient de rappeler que l’objectif de ces dernières consiste à réduire la probabilité de faillite – inhérente à toute entreprise – et en cas de faillite à protéger les particuliers et contribuables, et éviter toute contagion à l’ensemble du système bancaire et financier.

La faiblesse de 2008 existe toujours

Aux Etats-Unis, l’allègement de la réglementation en 2018 pour les banques dont les actifs sont inférieurs à 250 milliards de dollars, et en faveur duquel Greg Becker, le patron de SVB, avait plaidé devant le Sénat, a permis à ces banques de s’affranchir de nombreuses contraintes réglementaires et donc de devenir plus fragiles aux chocs exogènes.

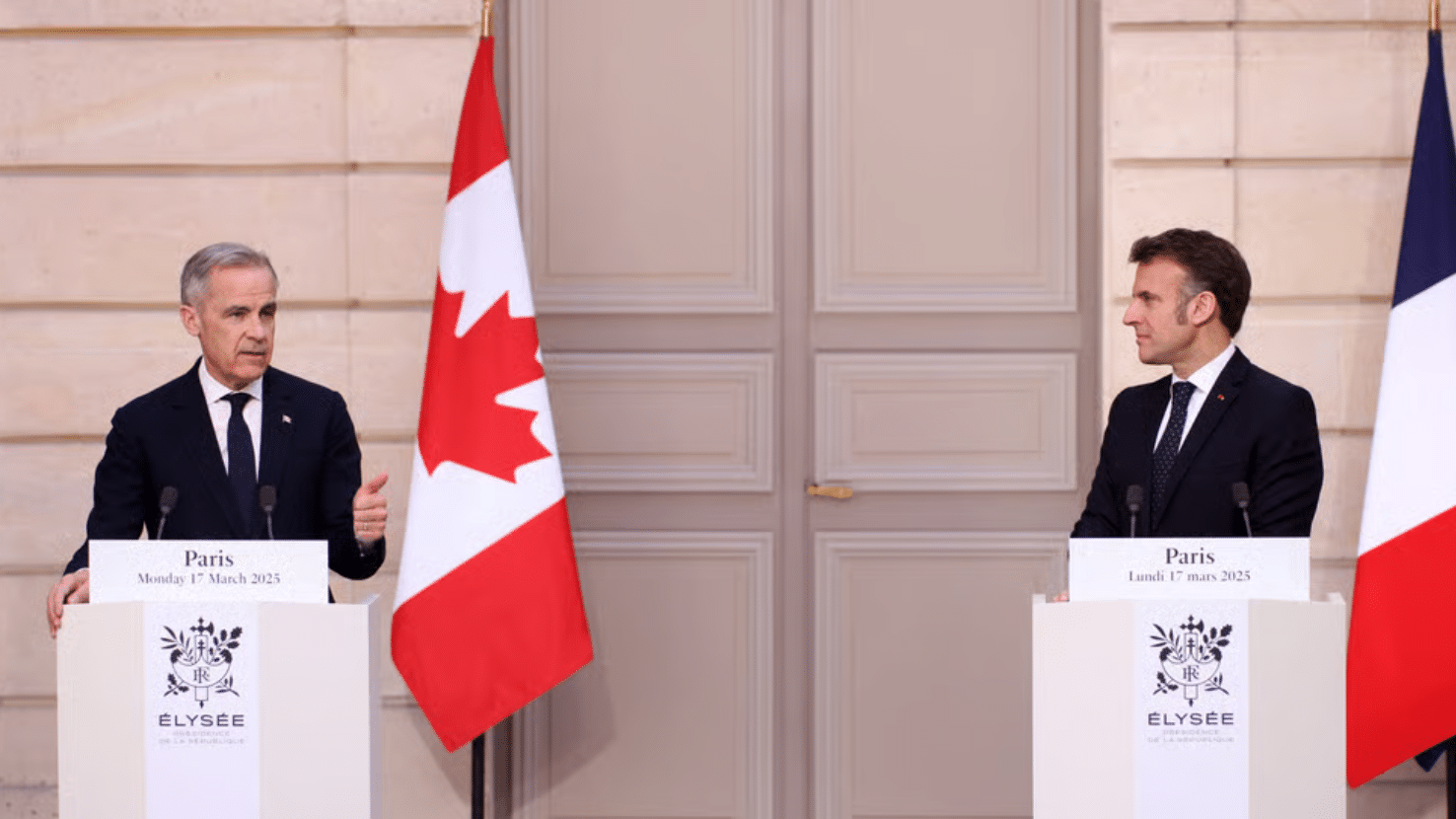

Rien de comparable de ce côté de l’Atlantique. Il existe cependant une différence fondamentale entre le mécanisme de supervision unique mis en place dans la zone euro et les pays à superviseur domestique : ce dernier a un biais à la mansuétude pour soutenir ses banques, en particulier ses grandes banques internationales.

L’un des maillons faibles détectés lors de la crise de 2008 était la très forte interconnexion entre les banques. Celle-ci a été réduite grâce, entre autres, à la compensation, mais s’y est substituée une autre interconnexion qui accroît la dimension systémique des crises financières : l’interconnexion entre banques et intermédiaires financiers non bancaires.

A titre d’exemple, ce sont des sociétés de gestion d’actifs qui étaient les principaux actionnaires de SVB. Or ces IFNB, qui représentent presque la moitié des actifs financiers mondiaux et qui financent de plus en plus les économies, sont moins régulés et moins transparents que les banques. De quoi inquiéter les intervenants sur les marchés.

La supervision s’améliore peu à peu

Après avoir critiqué les banques centrales pour les injections massives de liquidités à des taux quasi nuls – qui ont ainsi évité de sévères récessions et donc des créances bancaires dégradées – puis critiqué leur manque de réactivité dans la lutte contre l’inflation – en oubliant que les phases de hausse de taux ne sont pas sans risques pour le système bancaire et financier – ces mêmes intervenants considèrent que cette hausse a été trop rapide en termes de stabilité financière.

Une telle considération signifie implicitement que le risque de taux n’aurait pas été bien géré par les banques et reflète un manque de confiance dans les stress tests menés par les superviseurs. Pourtant, l’extension de la garantie à tous les dépôts de la SVB a permis de « sauver » le secteur tech et les grandes banques centrales vont jouer leur rôle de prêteur en dernier ressort pour circonscrire d’éventuelles crises de liquidité qu’il ne faut pas confondre avec des crises de solvabilité, mais qui peuvent en provoquer.

Régulateurs et superviseurs ont globalement mieux sécurisé les banques depuis 2008. Des améliorations seront régulièrement proposées, mais leur adoption est toujours un processus lent et difficile face aux groupes de pression qui mettent en avant leurs aspects contraignants et coûteux…