On prétend trop souvent que la contrainte externe a disparu depuis que nous nous trouvons en union monétaire. Cette assertion est inexacte. Pour la France, le poids de la contrainte externe se trouve reporté sur la soutenabilité de l’endettement externe et du financement des déficits budgétaires et, par extension, sur la fixation des taux d’intérêt à long terme.

Si l’économie française continue d’accumuler des déficits élevés de sa balance des paiements courants, elle peut se trouver exposée à une crise de balance des paiements selon des mécanismes déjà observés au moment de la crise de la zone euro, dans les années 2011-2014. Surtout parce qu’elle se singularise au sein de la zone euro. Au-delà des pays du Nord de l’Europe qui dégagent des excédents de balances courantes considérables, désormais même l’Espagne ou l’Italie ont des excédents de balances des paiements courants. Ce n’est assurément pas le cas de la France.

André Cartapanis montre pourquoi on ne peut pas écarter le scénario d’une résurgence de la contrainte externe se reportant sur la soutenabilité de la dette vis-à-vis du reste du monde et sur les conditions de financement de la dette publique.

L’annonce d’un déficit commercial de plus de 12 milliards d’euros en mars 2022, soit un déficit de 100 milliards en données glissantes sur les douze derniers mois, vient à nouveau d’attirer l’attention sur la situation de notre balance des paiements. Bien sûr, des raisons conjoncturelles associées à la guerre en Ukraine et à ses effets sur la facture énergétique et les prix d’autres types de biens importés sont à l’origine de cette dégradation. Par ailleurs, si le commerce extérieur portant sur les biens est fortement déficitaire, en revanche les échanges de services restent excédentaires et le solde des transferts de revenus du capital et du travail l’est également. Mais cela conduit à regarder de plus près ce qu’il en est de la balance des paiements courants et à redécouvrir le caractère structurel et récurrent du déficit des transactions courantes de la France. Selon les dernières projections du FMI, le déficit courant devrait être de l’ordre de 54 milliards de dollars en 2022, soit environ 1,8 % du PIB. Et depuis le début des années 2010, la France n’a jamais atteint l’équilibre. Or, sans susciter d’inquiétudes immédiates, on peut craindre, un jour ou l’autre, les effets induits d’une telle situation, autrefois qualifiée de contrainte externe.

Un constat : la France enregistre structurellement des déficits de sa balance des paiements courants

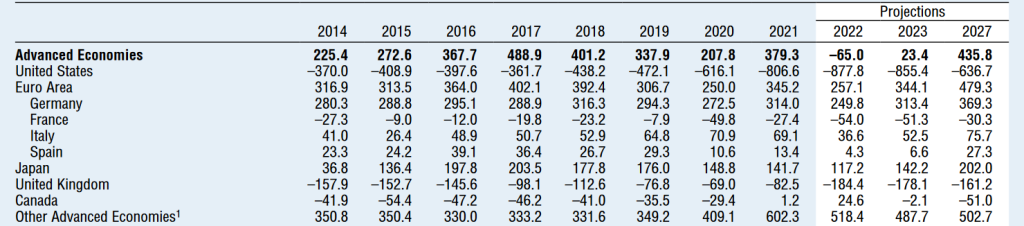

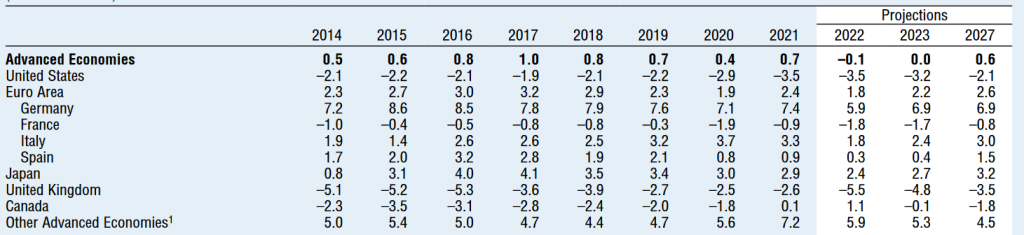

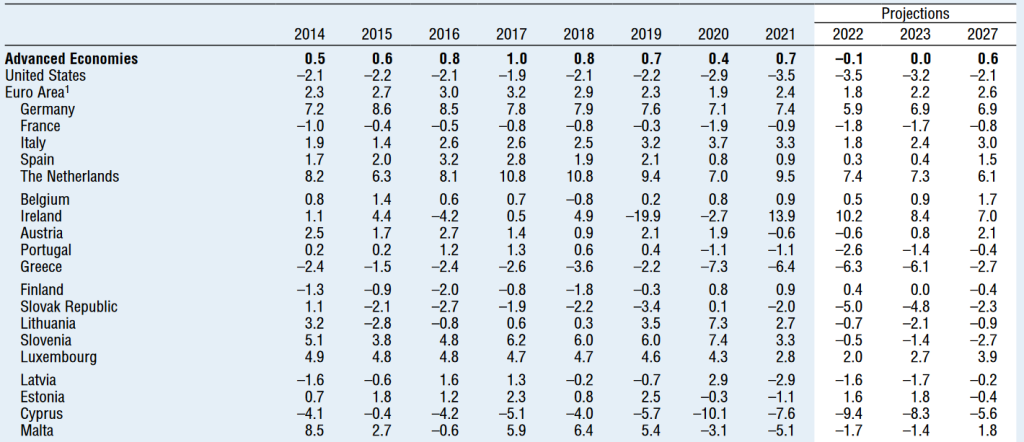

Les tableaux 1 et 2, dont les données sont extraites du dernier World Economic Outlook du FMI, publié en avril dernier, permettent de caractériser la situation de la France en matière de balance des paiements courants parmi les pays les plus avancés, depuis 2014 (en prévision à compter de 2022), tant en valeur, en milliards de dollars, qu’en % du PIB de chaque pays. Le tableau 3 complète ce panorama, à titre de comparaison, en regroupant les soldes de balances des paiements courants de l’ensemble des pays avancés et de tous les pays membres de la zone euro, en % du PIB.

Tableau 1 : Soldes des balances des paiements courants des principales économies avancées, en milliards de dollars, 2014-2027 (projections à partir de 2022)

Source : IMF, World Economic Outlook, April 2022, p. 152.

Tableau 2 : Soldes des balances des paiements courants des principales économies avancées, en % du PIB, 2014-2027 (projections à partir de 2022)

Source : IMF, World Economic Outlook, April 2022, p. 153.

Tableau 3 : Soldes des balances des paiements courants des Etats-Unis et de l’ensemble des pays membres de la zone euro, en % du PIB, 2014-2027 (projections à partir de 2022)

Source : IMF, World Economic Outlook, April 2022, p. 155.

Depuis 2014, la France ne cesse d’enregistrer des déficits courants de vaste ampleur, variant de 10 à 50 milliards de dollars, et ils devraient atteindre un pic en 2022 (en projection) avec un déficit de 54 milliards de dollars, soit 1,8 % du PIB. En utilisant d’autres données de balances des paiements, celles publiées par la Banque de France pour 2020, à titre quasi-définitif, le déficit, jugé exceptionnel, s’élève à 43,7 milliards d’euros, soit 1,9 % du PIB, son plus haut niveau depuis 1982, et s’explique, en partie, bien évidemment, par les effets spécifiques de la pandémie, appelés à s’atténuer dans les années qui viennent.

A l’inverse, la zone euro dégage des excédents de balance des paiements courants de façon systématique, entre 250 et 400 milliards de dollars, soit entre 1,9 % et 3,2 % du PIB agrégé. La pandémie a réduit cet excédent en 2020 mais les projections du FMI prévoient un renforcement de ces excédents courants, pour atteindre 2,6% du PIB de la zone. Une telle situation recouvre des évolutions particulièrement hétérogènes parmi les Etats membres : des excédents considérables en Allemagne, aux Pays-Bas, en Irlande désormais, et à l’inverse des déficits élevés en France, en Grèce, en Slovaquie. On note que l’Espagne et l’Italie ont opéré un rétablissement de leurs comptes externes après la crise de la zone euro. Parmi les autres pays développés, les Etats-Unis et le Royaume Uni enregistrent des déficits considérables en 2022 : pour l’économie américaine, un déficit de 877,8 milliards de dollars, soit 3,5 % du PIB ; et pour l’économie britannique, un solde déficitaire de 184,4 milliards, soit 5,5 % du PIB.

De cet aperçu empirique se dégage un paradoxe : la balance courante de l’économie française est systématiquement déficitaire tandis que la France appartient à une zone euro où la quasi-totalité des principales économies dégagent désormais des excédents courants. Mais avant de s’interroger sur la soutenabilité et les risques d’une telle configuration pour la France, on doit mieux préciser, sous l’angle de l’analyse économique, quelle est l’origine, ou la cause, des déséquilibres des paiements courants. Il faut alors souligner la logique macroéconomique qui en explique le signe, excédent ou déficit, et l’ampleur.

Rappels sur la signification macroéconomique des déficits de balances des paiements courants

Les déséquilibres touchant le commerce extérieur ou les échanges courants d’une économie sont légitimement interprétés en termes d’effets-prix ou d’effets-revenus, et donc en réponse à un déficit de compétitivité, une spécialisation inefficace, une croissance excessive au regard de la croissance mondiale. Mais sous l’angle de l’équilibre macroéconomique, les excédents et les déficits de balances des paiements courants résultent d’un excès ou d’un déficit d’épargne, après prise en compte des besoins de financement de l’Etat. Rappelons à ce sujet la relation de base que tout étudiant découvre en première année de cursus en économie.

(X – M) = (S – I) + (T – G) = (X K – M K)

Où (X – M) est le solde de la balance des paiements courants, incluant les échanges de biens et de services et les revenus issus de la délocalisation des travailleurs ou du capital (X, les exportations, et M, les importations) ; (S – I) est l’écart entre l’épargne (S) et l’investissement des agents privés (I) ; (T – G) est le solde budgétaire, avec T, les impôts et les prélèvements, et G, les dépenses publiques ; et (XK – MK) est le solde des mouvements de capitaux, positif en présence de sorties nettes (augmentation des avoirs sur le reste du monde) et négatif en présence d’entrées nettes de capitaux (augmentation des engagements financiers vis-à-vis de l’extérieur).

Par conséquent, si :

(S – I) + (T – G) > 0 ⇔ (X – M) > 0 ⇔ (X K – M K) > 0

Inversement, si :

(S – I) + (T – G) < 0 ⇔ (X – M) < 0 ⇔ (X K – M K) < 0

Dès lors, un pays ayant une balance des paiements courants structurellement déficitaire est un pays dont l’épargne interne ne suffit pas à financer l’investissement et le déficit budgétaire, ce qui nécessite des entrées nettes de capitaux qui alimentent le stock d’engagements externes, autrement dit le niveau d’endettement vis-à-vis de l’étranger.

Ce rappel, évidemment élémentaire, permet de comprendre la nature macroéconomique des excédents et des déficits courants, mais aussi à quelles conditions ils peuvent perdurer. La nécessité d’équilibrer les échanges courants d’une économie avec le reste du monde est souvent présentée comme une vérité d’évidence. Mais les déséquilibres courants, les excédents et les déficits, ne sont pas nécessairement indésirables : il y a de bonnes et de mauvaises raisons à leur apparition et leur maintien peut induire de bonnes et de mauvaises conséquences. Et, surtout, se pose la question de leur soutenabilité dans le temps et des risques auxquels ils exposent les économies concernées.

Au regard des théories de l’échange international, les déséquilibres courants s’apparentent à un commerce intertemporel entre une économie nationale et le reste du monde. Les exportations nettes des pays en situation de surplus courant résultent d’une préférence collective pour une consommation future puisqu’en contrepartie d’une production plus élevée que l’absorption domestique ils reçoivent des actifs financiers garantissant un remboursement, dans l’avenir, avec intérêts ou dividendes. D’où la notion d’exportation nette d’épargne pour les pays excédentaires, et d’importation nette d’épargne pour les économies enregistrant un déficit courant et caractérisées par une dépense supérieure à la production domestique. Cela exige évidemment que la situation s’inverse dans le long terme, les pays déficitaires étant tenus de rembourser leur stock d’endettement externe au moyen d’un excédent courant futur, et donc d’une exportation nette d’épargne. Il y a cependant une asymétrie fondamentale entre les surplus et les déficits courants. L’accumulation d’excédents est théoriquement sans limites, puisqu’il s’agit d’affecter à l’étranger une part de l’épargne domestique, et c’est là une situation aisément réversible. Il n’en est pas de même pour l’accumulation de déficits courants, là encore pour de bonnes ou de mauvaises raisons, qui reste assujettie au bon vouloir et aux anticipations des investisseurs étrangers.

Mais en quoi peut-on parler de bons et de mauvais déséquilibres courants ? Les déficits courants d’une économie, synonymes d’afflux nets d’épargne étrangère, répondent à de mauvaises raisons en présence d’un boom incontrôlé du crédit ou des prix d’actifs, si les entrées d’épargne financent la consommation publique ou privée sans rentabilité future pour assurer le remboursement de la dette externe, ou bien en réponse à un déficit chronique d’épargne publique occasionnant des déficits budgétaires récurrents. Mais ils peuvent aussi exprimer de bonnes raisons, par exemple lorsque la productivité élevée du capital exerce une forte attractivité auprès des investisseurs internationaux, ce qui élève le niveau d’investissement et de croissance, ou si les flux nets d’épargne étrangère sont intermédiés en direction des investissements publics ou des besoins de financement des entreprises domestiques. Les excédents courants, synonymes de sorties nettes d’épargne, s’apparentent à de mauvais déséquilibres si l’épargne domestique est excédentaire à cause du poids de l’épargne de précaution liée aux déficiences du système social, ou en présence d’une intermédiation financière inefficace à l’intérieur du pays concerné. Les mauvaises raisons peuvent également provenir d’une offre insuffisante ou excessivement contraignante de facilités d’ajustement en cas de crise financière, auprès du FMI par exemple, justifiant aux yeux des autorités nationales une accumulation de réserves de change, souvent qualifiée de néo-mercantiliste. En revanche, on verra plutôt de bonnes raisons à l’apparition d’excédents courants liés au vieillissement de la population et au besoin de ressources futures pour assurer le paiement des retraites, ou encore dans le contexte d’une stratégie de croissance tirée par les exportations et s’appuyant sur une monnaie sous-évaluée, une croissance bridée de la demande interne, des exportations élevées. Sous cet angle, les déséquilibres courants, excédents ou déficits, peuvent répondre à des choix intertemporels ou à des écarts de rendement du capital qui les rendent efficients, mais aussi à des distorsions ou à des inefficiences structurelles, sur le plan social ou financier, qu’il convient alors de réduire, en faisant ainsi d’une pierre deux coups puisque leur résorption assurera ipso facto l’ajustement des déséquilibres courants.

Si l’analyse économique est nuancée s’agissant de la nocivité d’un déficit courant, comment expliquer que les policy makers continuent à leur accorder de l’importance, même s’ils ne représentent qu’un volume très faible comparé à l’océan des flux financiers mondiaux ? Plusieurs types de réponses peuvent être apportées. D’abord, les déséquilibres courants influent sur la répartition de l’emploi. Un déficit courant permet de consommer et d’investir plus que l’output domestique, mais la production est réalisée à l’étranger, ce qui crée un coût d’opportunité sur l’emploi domestique. Ensuite, mais c’est là un sujet de controverses, on considère que de nombreuses crises financières (crises de change, crises souveraines) ont été précédées par d’importants déficits courants. On peut également considérer que les déficits courants s’apparentent à un signal d’alerte, ou encore à un symptôme de déséquilibres macroéconomiques ou de fragilités financières potentielles, par exemple en présence d’un boom du crédit, lui-même alimenté par des entrées de capitaux bancaires. S’y ajoutent, à tort ou à raison, les effets sur les anticipations des investisseurs et par là sur la dynamique des taux de change (hors zone monétaire). Mais la source principale de préoccupation associée à des déficits courants, c’est le risque d’un sudden stop, et donc d’une interruption brutale des entrées de capitaux en présence d’un changement des anticipations, de la perception d’un risque domestique significativement plus élevé ou à cause d’une prise de conscience de l’ampleur des engagements financiers externes, jusqu’alors négligés mais subitement pris en compte et conduisant à un retrait.

Ces raisonnements concernent des économies nationales disposant de leur propre monnaie, elle-même échangée sur le marché des changes où se fixe le taux de change et où peuvent se déclencher des crises, justement, en présence d’un sudden stop. Mais qu’en est-il pour un pays partie prenante d’une union monétaire, comme la France au sein de la zone euro ? Beaucoup considèrent que les déséquilibres courants, alors, sont sans risque et que la contrainte externe se trouve reportée à l’échelle de la zone monétaire, laissant chaque pays membre en totale autonomie sous l’angle de sa balance des paiements. C’est une illusion. Plus qu’un long développement, il suffit pour s’en convaincre de rappeler ce qui s’est passé parmi les pays du Sud de l’Europe au moment de la crise de la zone euro.

Rappels sur la crise de la zone euro

La crise de la zone euro, qui démarre en 2010 et se poursuivra à certains égards jusqu’en 2014, est le plus souvent présentée comme une crise jumelle classique, qui combine une crise de l’endettement souverain de certains pays membres et le déclenchement de crises bancaires au sein de la zone. Mais c’est aussi une crise de balance des paiements aux contours particuliers, compte tenu des spécificités de l’union monétaire européenne.

Dès 2010, et surtout au cours de l’été 2011, plusieurs pays du Sud, la Grèce en premier lieu, mais également l’Italie, l’Espagne, le Portugal, auxquels s’ajoutera l’Irlande, sont touchés par de fortes tensions sur leurs marchés respectifs de la dette publique. Cette crise de la dette souveraine, liée au caractère insoutenable de l’endettement public de certains pays membres de la zone euro, fut très vite associée, par contagion systémique, à une crise de confiance et d’illiquidité touchant les banques et les investisseurs détenteurs de titres d’Etat des économies concernées. Mais ce n’est là qu’une partie de l’histoire de la crise de la zone euro. Car celle-ci est aussi une crise de balances des paiements, et c’est là que la question de la soutenabilité et des effets macroéconomiques des déficits courants récurrents de l’économie française trouve un nouveau relief.

Parmi les avantages théoriques de l’union monétaire figurait la croyance en l’élimination des contraintes de balance des paiements et des distorsions de taux de change nominal à l’intérieur de la zone. Mais on avait considérablement sous-estimé les difficultés que la monnaie unique pouvait induire au sein d’une zone européenne hétérogène et l’on avait surestimé la pérennité de l’allocation intra-européenne de l’épargne. Ce scénario était excessivement optimiste face à la polarisation des déséquilibres de balances des paiements courants entre les pays membres du Nord (Allemagne, Pays-Bas, Autriche) et les pays du Sud (Grèce, Portugal, Espagne, Italie). Jusqu’à la crise financière mondiale de 2008, les mouvements de capitaux intra-européens ont permis de financer ces déséquilibres, notamment sous la forme de crédits bancaires et d’investissements de portefeuilles. Mais cela plaçait les pays bénéficiaires sous la menace d’un sudden stop.

Pour une large part, les pays membres enregistrant des déficits courants intra-européens avaient consacré ces entrées de capitaux au financement des déficits budgétaires, à des investissements risqués et à faible rendement. Cela avait alimenté une fuite en avant dans l’endettement et un boom du crédit. Les conditions de crédit favorables créées par l’intégration monétaire au cours de la période 2000-2007, se traduisant par une chute des primes de risque et une convergence des taux longs, avaient rendu possible une croissance rapide des actifs bancaires par rapport au PIB en Irlande, l’apparition de bulles immobilières en Espagne et l’accumulation d’une dette souveraine excessive en Grèce. Ces transferts de capitaux à l’échelle intra-européenne avaient pourtant alimenté une vulnérabilité financière élevée, assujettie à la confiance que les investisseurs des pays excédentaires en épargne pouvaient accorder aux emprunteurs des pays déficitaires, ces derniers enregistrant un triple déficit : dans l’équilibre épargne- investissement, dans le domaine des budgets publics et sous l’angle des balances des paiements courants.

Or, le scénario vertueux de la circulation intra-européenne de l’épargne et de la liquidité s’est interrompu au moment de la crise des subprimes, et donc bien avant le déclenchement de la crise grecque. Dès l’été 2007, et plus encore pendant la crise financière mondiale avant de s’accentuer en 2010-2011, les entrées de capitaux se tarissent avant de se transformer en sorties de capitaux. Dans toute économie disposant de sa propre monnaie et ayant opté pour des taux de change fixes, cela aurait conduit à des tensions sur le marché des changes et, sans doute, à une dépréciation et à un ajustement des politiques macroéconomiques de nature à engager un ajustement des déficits courants et à rassurer les investisseurs étrangers. Tel n’était évidemment pas le cas au sein de la zone euro et ce sudden stop des entrées de capitaux, combiné aux achats d’actifs par la BCE, s’est reflété dans les comptes reliant les banques centrales nationales au sein de l’Eurosytème (dans le cadre du dispositif TARGET2), avec une évolution symétrique entre la Bundesbank et les banques centrales des pays en crise, avant de déboucher sur la forte hausse des taux sur les marchés obligataires et sur la crise souveraine, doublée d’une crise bancaire. On connaît la suite.

La crise de la zone euro a donc répondu à un surendettement public de certains pays membres mais elle a également révélé une erreur d’appréciation des fondateurs de l’euro jugeant à tort que les contraintes externes de chaque pays membre allaient disparaître et, donc, que les crises de balances des paiements étaient devenues impossibles. C’était sans compter sur l’exposition à un sudden stop de la part des investisseurs étrangers, fussent-ils membres de la même zone monétaire.

Le scénario de la crise de la zone euro peut-il se reproduire dans le cas de la France ?

Pour revenir au cas de la France en 2022, les développements qui précèdent appellent deux questions : d’une part, les déficits de la balance courante française sont-ils de bons ou de mauvais déséquilibres et atteignent-ils des seuils de nature à laisser craindre un sudden stop ? D’autre part, dans le contexte actuel de stagflation et de normalisation des politiques monétaires, du côté de la BCE comme sur le plan mondial, le scénario de la crise de la zone euro peut-il se reproduire dans le cas de la France ?

Les déficits courants de l’économie française et les entrées nettes de capitaux qui les rendent possibles ne sauraient être qualifiés, de façon tranchée, de bons ou de mauvais déséquilibres. Si l’on se réfère aux données de balances des paiements publiées par la Banque de France pour 2020, les entrées nettes de capitaux s’élevaient alors à 52,5 milliards d’euros, mais les investissements directs à l’étranger dégageaient un solde net négatif de 36 milliards d’euros que surcompensaient le cumul des entrées d’investissements de portefeuille et de flux bancaires internationaux. Cela révèle la bonne signature de la France sur les marchés internationaux que confirme d’ailleurs la faiblesse des spreads de taux vis-à- vis des émissions obligataires de l’Allemagne et, désormais, de l’Union européenne. Mais dans le même temps, sans atteindre les niveaux observés en Grèce, les déficits courants de la France sont indiscutablement liés aux déficits budgétaires qui pèsent sur l’équilibre épargne-investissement de notre pays et accentuent le besoin d’endettement externe.

Si l’on se réfère à l’évolution des déficits budgétaires du secteur public parmi les économies avancées, de 2013 à 2027 (en projections réalisées par le FMI dans le cadre du dernier Fiscal Monitor publié en avril dernier), plusieurs enseignements peuvent être soulignés. Depuis 2013, les déficits budgétaires français avoisinent des niveaux de 3 à 4 % du PIB, avant d’exploser, comme partout, au moment de la crise du COVID et le quoi qu’il en coûte (9,1 % en 2020 et 7 % en 2021). Comparativement, la zone euro dans son ensemble a limité ses déficits budgétaires entre 2 % et 0,6 % du PIB jusqu’à la pandémie et le FMI prévoit une normalisation autour de 2 % dans la période post-COVID. L’Allemagne, quant à elle, dégage des excédents budgétaires jusqu’en 2019 et elle devrait à nouveau équilibrer ses comptes publics dès 2024 selon le FMI.

Pour la France, cette accumulation de déficits budgétaires, qui ne date pas du « quoi qu’il en coûte », se reflète dans un équilibre macroéconomique se traduisant par des déficits récurrents des opérations courantes avec l’étranger et, donc, par un appel non moins récurrent à l’épargne externe. Il en découle une hausse continue, à la fois de l’endettement de l’Etat et de l’endettement externe de la France. L’endettement public ne cesse de croître : de 83 % du PIB, en 2013, à 88,8 % en 2019, avant que la pandémie ne porte cet endettement public au-delà de 100 % du PIB. Pendant la même période, l’endettement public agrégé de la zone euro passe de 75,9 % en 2013 à 69,1 % en 2019, avant que la pandémie ne le ramène en 2021 à 79,2 % du PIB de la zone. Les taux d’endettement public de l’Allemagne, de l’Autriche, des Pays-Bas sont nettement plus bas, tandis qu’à l’inverse ces niveaux d’endettement public restent plus élevés en Italie, en Espagne ou au Portugal.

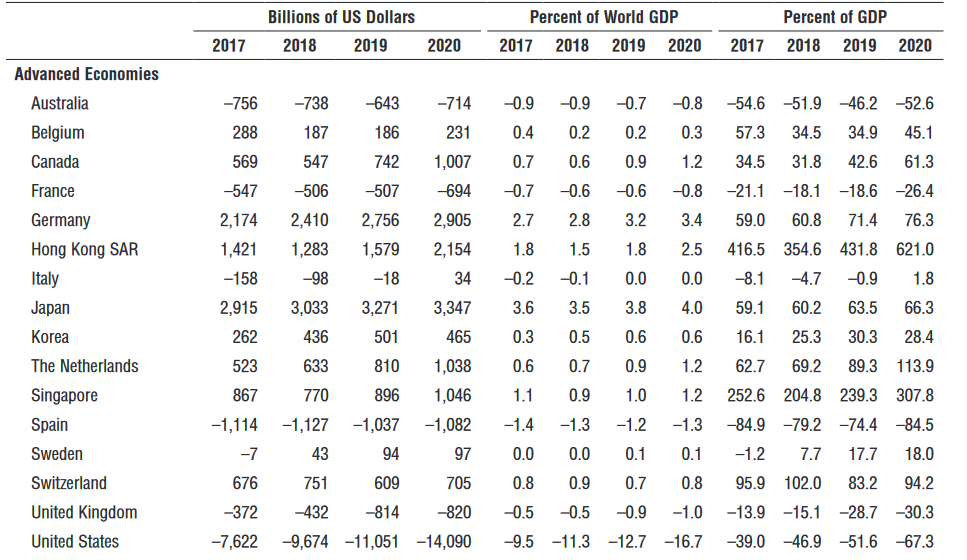

Cette forte augmentation de l’endettement public, produit de la récurrence des déficits budgétaires, eux-mêmes à l’origine des déficits structurels de balances des paiements courants, se reflète dans la forte augmentation de l’endettement externe de la France. C’est ce qui apparaît dans le tableau 4 qui regroupe les données afférentes à la position extérieure nette des principales économies avancées, de 2017 à 2020.

Tableau 4 : Position extérieure nette des économies avancées, 2017-20

Source : IMF, External Sector Report, July 2021, p. 11.

La position extérieure nette répond principalement à l’accumulation d’excédents courants, chez les uns, et de déficits courants, chez les autres (mais elle évolue aussi en fonction des effets de valorisation liés aux variations des taux de change et aux écarts de rendements sur les créances et les engagements internationaux). Pour la France, l’endettement net externe passe de 547 milliards d’euros en 2017 à 694 milliards en 2020, et donc de 21,1 % du PIB à 26,4 %. Si l’on se réfère à d’autres modes d’évaluation, issus de la Banque de France dans le document présentant la balance des paiements de la France pour 2020, la position extérieure nette de la France, comptetenu de la chute du PIB nominal, franchit le seuil des 30 %, sans atteindre, par conséquent, le seuil officiel des 35 % qui déclenche la procédure européenne dite du déséquilibre macroéconomique excessif (hors périodes de crise). Mais on s’en approche. Seule l’Espagne à une position extérieure nette négative à un niveau plus élevé, autour de 85 % du PIB, mais contrairement à la France, celle- ci se stabilise. L’Italie passe en position nette positive en 2020 (+ 34 milliards d’euros, soit + 1,8 % du PIB). La Belgique a une position extérieure nette positive (+ 45,1 % du PIB), tout comme l’Allemagne (76,3 % du PIB) et les Pays-Bas (+ 113,9 % du PIB). En dehors de la zone euro, remarquons que les Etats-Unis et le Royaume-Uni continuent de financer leurs déficits jumeaux, budgétaires et des paiements courants, par un appel massif aux entrées de capitaux. En 2020, la position extérieure nette des Etats-Unis est négative, à hauteur de 14 090 milliards de dollars, soit 67,3 % du PIB, et tel est également le cas du Royaume-Uni, avec un endettement externe net de 820 milliards de dollars, soit 30,3 % du PIB.

Les enseignements

Si l’on essaie de résumer les principaux enseignements qui se dégagent de ces observations, il apparaît de toute évidence que l’économie française est fortement dépendante du financement externe de ses déficits de balances des paiements courants, et qu’une part essentielle de ce constat relève de sa situation budgétaire. La France n’est pas seule dans ce cas. Mais cela signifie que les marges de liberté sont étroites et que la contrainte externe, même en tant que membre de la zone euro, est toujours là. A-t- on atteint un seuil, dans le domaine de l’endettement public, des déséquilibres courants ou de l’endettement externe de nature à déboucher sur un sudden stop selon un scénario déjà observé lors de la crise de la zone euro parmi les pays du Sud ou en Irlande ? La théorie économique est incapable de répondre à cette question et l’histoire ne se répète jamais à l’identique. Certes, l’économie française n’est certainement pas celle qui présente les risques les plus élevés de dérapage budgétaire. Les taux longs restent bas et les primes de risque sont contenues. Mais la France est l’une des rares économies européennes à combiner un déficit courant récurrent, un déficit budgétaire qui ne se réduit pas et un fort endettement externe. D’autant que la croissance potentielle est faible, les risques de conflits de répartition sont élevés, souvent à juste titre, et nul ne peut nier que la situation macroéconomique mondiale se dégrade et crée de nouveaux dilemmes pour tous les gouvernements et de nouveaux risques aux yeux des marchés. La décélération de l’activité et la hausse prévisible des dépenses militaires et des compensations apportées aux ménages pour faire face à la hausse des prix de l’énergie et des produits alimentaires, sans parler des coûts considérables des politiques de décarbonation et de transition énergétique, pourraient donner un coup d’arrêt aux efforts de stabilisation de l’endettement public, dans un contexte de normalisation monétaire imposé par l’inflation qui en augmentera la charge. Cela devrait réduire l’épargne disponible dans les économies à excédent de balance des paiements courants (l’Allemagne et les Pays-Bas, en Europe, mais aussi la Chine et le Japon…) et donc hypothéquer l’équilibre macroéconomique mondial en privant d’une part de leurs financements internationaux les pays à déficit d’épargne et en situation de déficit courant, tout en suscitant de nouvelles pressions à la hausse des primes de risque et des taux d’intérêt. Au-delà de nombreux émergents, tel est le cas des Etats-Unis ou du Royaume-Uni, mais aussi de la France, on l’a vu. Une sorte de guerre mondiale de l’épargne pourrait s’en suivre en réponse à la diminution de l’excès d’épargne globale, le fameux global saving glut de Ben Bernanke.

Conclusion

L’économie française ne peut pas se permettre de reporter à l’infini l’ajustement de ses comptes publics et la situation de sa balance des paiements. Mais face à ce constat, il n’y a pas de recommandations spécifiques à formuler, in fine, de nature à répondre directement à ladite contrainte externe. En union monétaire, les variations de taux de change nominal ne sont plus disponibles pour qu’un Etat membre engage un ajustement de ses comptes externes. Mais le seraient-elles qu’elles ne permettraient sans doute pas de répondre aux déséquilibres récurrents de la balance courante française qui ne s’expliquent nullement par un déficit de compétitivité-prix mais par un déséquilibre macroéconomique d’ensemble, couplé à une faible croissance potentielle et une spécialisation insuffisante dans les produits d’avenir et à haute valeur ajoutée. Cette situation appelle une reconfiguration de nature à engendrer une nouvelle croissance, inclusive et soutenable, à condition de ne pas être touchée par une crise de confiance de nature à tarir les entrées de capitaux et à conduire à de fortes tensions sur les taux longs. A tout le moins, cette analyse démontre que la contrainte externe, pour la France, n’a pas disparu. Le nier, ou prôner la désobéissance à telle ou telle discipline européenne, n’y changerait rien.