L’arrivée à la retraite des baby-boomers risque-t-elle de déclencher des ventes massifs d’actifs et de déstabiliser les fonds de pension ? Un danger pour les marchés souvent évoqué mais qui ne résiste pas vraiment à l’analyse, selon Hippolyte d’Albis, directeur de recherche au CNRS et membre du Cercle des économistes.

Le pouvoir d’achat des retraités est au cœur des arbitrages actuels sur la protection sociale. Comme ils vivent plus longtemps, et c’est heureux, mais surtout parce qu’ils sont plus nombreux du fait de l’arrivée à l’âge de la retraite des importantes cohortes nées après la Seconde Guerre mondiale, il est possible que la réduction de la générosité du système à leur endroit ne conduise ceux qui le peuvent à puiser dans leur épargne.

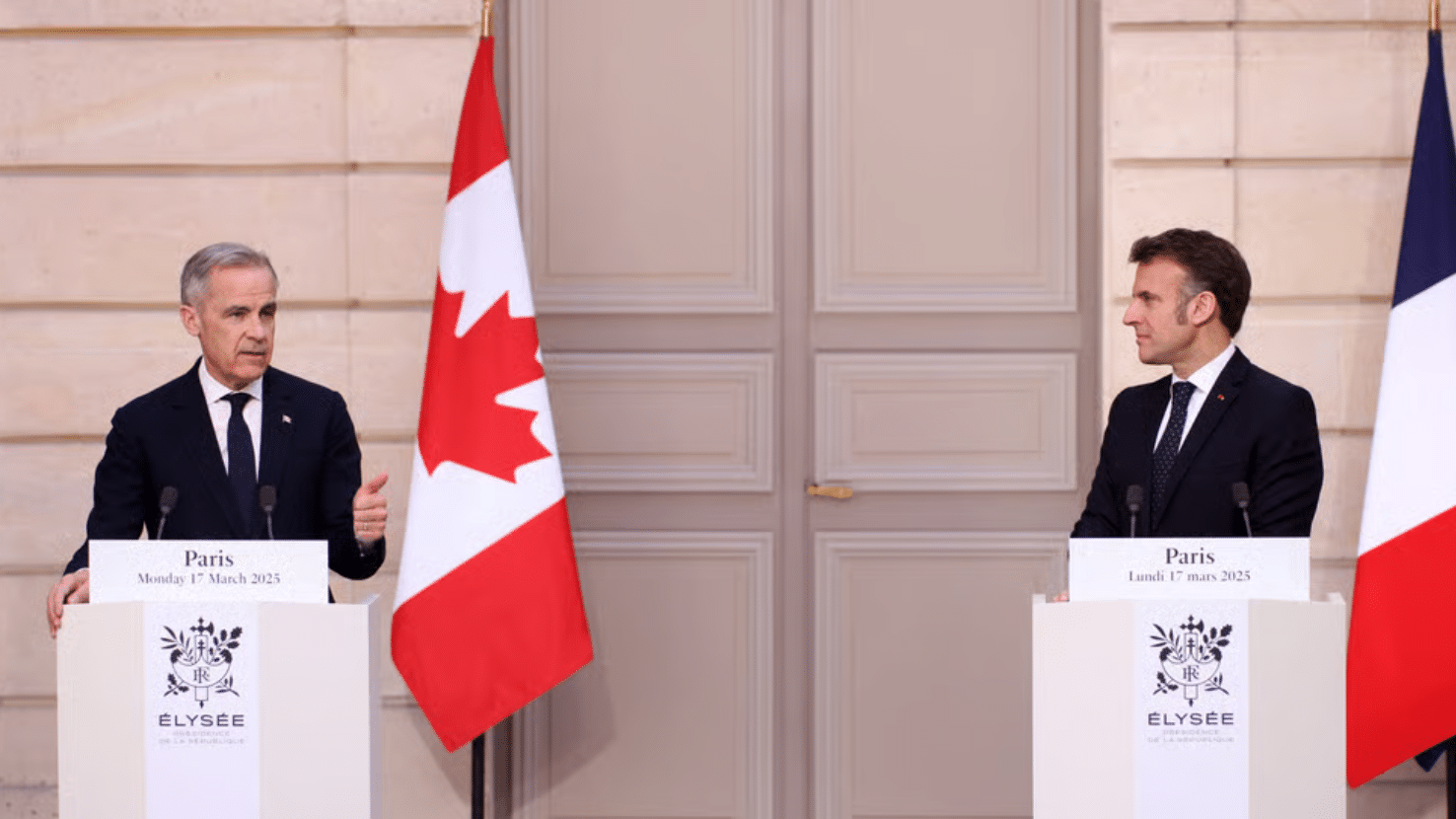

Ainsi, le très fort accroissement relatif des personnes de plus de 60 ans est souvent perçu comme une mauvaise nouvelle pour les marchés financiers. L’idée étant que l’arrivée à la retraite des baby-boomers (rebaptisés parfois papy-boomers à cette occasion) déclencherait des ventes massives d’actifs de la part des gestionnaires de fonds de retraite, et par ricochet une baisse des prix qui de fait compromettrait à la fois la rente des baby-boomers et la solvabilité des fonds de pension.

Cette hypothèse est qualifiée dans le monde anglo-saxon d’asset meltdown, que l’on traduit parfois par le terme d’effondrement du marché. Il est vrai qu’aux États-Unis, par exemple, que le ratio du nombre de personnes âgées de 25 à 54 ans sur celui des personnes âgées de 55 ans et plus (qui est parfois interprété comme le ratio des épargnants sur celui des « des-épargnants ») ne fait que décroitre depuis la fin des années 1990. Certains chercheurs ont même montré une corrélation frappante entre ce ratio et celui des PER des actions américaines. Si l’on y croit, les perspectives ne sont pas réjouissantes pour la bourse …

Une poursuite de l’effort d’épargne

Pourtant, cette idée intuitive ne tient pas lorsqu’on l’examine sérieusement. De très nombreux économistes ont mobilisé les très grandes bases de données individuelles décrivant les comportements de consommation et d’épargne des ménages pour aller à rebours de l’idée du retraité qui désépargne. Il y a aujourd’hui au contraire un consensus empirique indiquant une poursuite de l’effort d’épargne de la part des retraités qui s’explique par la volonté de laisser un héritage à leur enfants, de se prémunir contre le risque de longévité ou de santé.

Ce dernier effet est particulièrement important pour les Etats-Unis où l’on estime qu’il explique, en particulier, 40% de la richesse des personnes de 74 à 81 ans appartenant au groupe des 20% les plus riches. L’inégalité de la distribution du patrimoine entre les ménages est ici cruciale. On estime que la répartition de l’ensemble des actifs financiers des baby-boomers américains était très concentrée avant la crise de 2008 : un tiers des baby-boomers ne possédait rien tandis que les 10% les plus riches en détenait les deux tiers (et le 1% le plus riche, un tiers).

Or, il semble que la réduction de l’épargne lors de la retraite est d’autant plus faible que le ménage est riche, notamment pour des motifs de transmission intergénérationnelle du patrimoine. Puisque le patrimoine est concentré et que les ménages riches ne vendent pas leurs actifs lorsqu’ils sont à la retraite, il y a peu de chance que le passage à la retraite des baby-boomers s’accompagne d’une forte baisse des taux d’épargne.

Il est toujours un peu facile d’accuser les retraités et les baby-boomers de tous les maux de la société. Les rendre responsables de la chute des cours n’est qu’une énième charge des promoteurs de l’âgisme. Réjouissons-nous de vivre plus longtemps et ne cherchons pas à transformer cette bonne nouvelle en catastrophe économique ou financière.