Mercredi 1er mai, la banque centrale américaine a laissé ses taux d’intérêt inchangés. Faisant fi des assauts du président Trump qui appelle à une baisse des taux pour donner un coup d’accélérateur à l’économie, la Fed a de nouveau invoqué sa « patience », face à une croissance « solide » et une inflation « en déclin ». Jean-Paul Pollin explique notamment en quoi l’actuelle inertie des banquiers centraux pose problème.

Cela fait au moins trois ou quatre ans que les Banques Centrales reviennent à très petits pas vers ce qui devrait être la « normalité de leurs politiques. Aux Etats-Unis, le chômage est désormais à un plus bas historique (moins de 4%), le taux de croissance du PIB est autour de 2,5% et le taux d’inflation proche de l’objectif de 2%. Or, les taux directeurs de la Fed sont un peu en dessous de 2,5% (le taux à 10 ans à 2,6%), alors que le niveau d’équilibre de moyen terme devrait logiquement atteindre 4 à 4,5%.

La situation est sensiblement différente dans la zone euro puisque le taux de chômage est encore proche de 8%, les taux de croissance et d’inflation sont inférieurs à 2% (la croissance potentielle au mieux à 2% et l’inflation sous-jacente à 1%). Il n’empêche que cela ne s’accorde pas avec des taux monétaires négatifs, ni des taux longs proches de 0 dans une bonne partie de la zone.

Une inertie contestable et dommageable

Cette inertie des banques centrales, à monter leurs taux directeurs et à réduire la taille de leur bilan, n’est pas seulement contestable d’un point de vue macroéconomique, elle est aussi dommageable par les distorsions qu’elle induit dans la constitution et l’allocation de l’épargne. Cette anomalie mérite donc quelques explications et il nous semble que deux d’entre-elles sont particulièrement importantes.

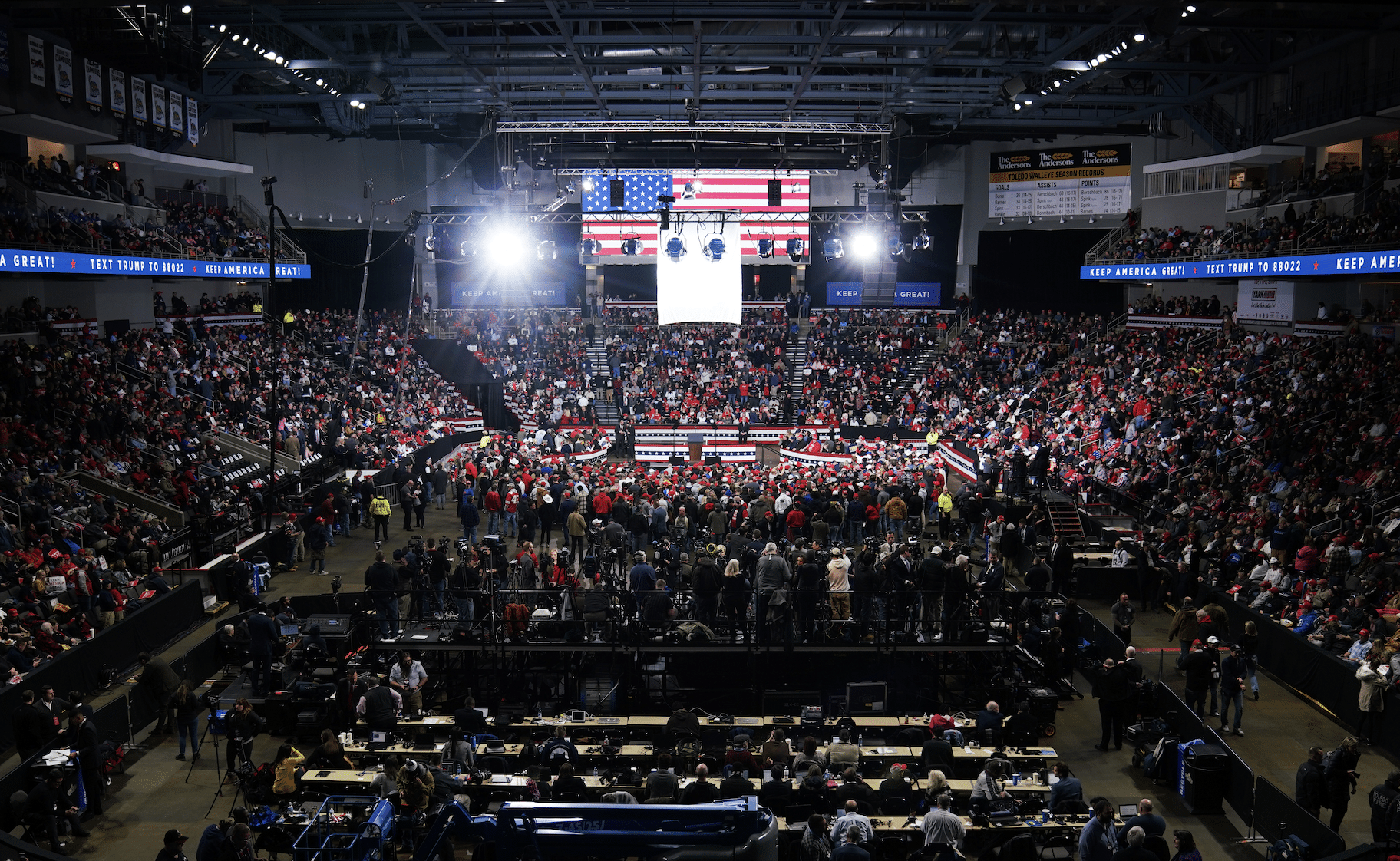

D’une part, les autorités monétaires ont perdu une parcelle de l’indépendance qu’elles avaient acquise, au cours des années 80, par rapport aux pouvoirs politiques et aux interférences budgétaires. Durant la Grande Récession, les Banques Centrales ont été contraintes d’avaliser le laxisme des politiques budgétaires, du fait même de leur relative incapacité à stabiliser les conséquences de la crise. Le glissement du rapport de force a permis au politique d’imposer une « dominance budgétaire ». Cela a laissé des traces et la façon dont Trump se croit autorisé à influencer les décisions de la Fed, pour nourrir sa stratégie de « surchauffe », en est une bonne illustration.

D’autre part, la transformation la plus notable du comportement des Banques Centrales tient à la redécouverte de leur mission première (pour laquelle elles ont été créées) de maitrise de la stabilité financière. En se réappropriant cette responsabilité, sous la pression des événements, les autorités monétaires se sont condamnées à mener de front deux types de tâches potentiellement inconciliables, contrairement aux suppositions du « consensus de Jackson Hole ». Pour mieux faire il faudrait que la régulation macroéconomique d’une part, et la stabilité financière d’autre part, soient dotées d’instruments propres et de gouvernances séparées, mais agissant de façon coordonnée. C’est du reste ce type de solution qui devrait s’imposer à l’avenir.

Vulnérabilités financières

Mais pour l’heure les banques centrales sont tenues de composer avec les vulnérabilités financières existantes, et de possibles nouvelles fragilités mal maitrisées. Car, s’il est vrai que le renforcement récent de la réglementation microprudentielle a globalement amélioré la stabilité des institutions financières, elle comporte encore des lacunes qui laissent subsister des risques (de taux et de liquidité) dans certaines parties du système financier (le « shadow banking »).

Quant aux politiques macroprudentielles, censées contenir les risques de système (notamment les bulles de crédit et de prix d’actifs), elles sont à ce stade mal définies, d’une efficacité qui reste à évaluer, et utilisées avec trop de parcimonie. De sorte qu’en exerçant leur fonction de régulation macroéconomique, les Banques Centrales sont susceptibles de déclencher des déséquilibres qu’aucun système de contrôle ne peut aujourd’hui prévenir et résoudre. C’est bien ainsi qu’est née la crise de 2007 ; et c’est également ainsi qu’en mai 2013 Ben Bernanke a provoqué une mini tempête sur les marchés en laissant entrevoir le début de la fin du « Quantitative Easing ».

Ce qui permet de comprendre, et même de justifier, l’actuelle prudence (pour ne pas dire la paralysie) des politiques monétaires.