Le débat fait rage entre économistes sur la dangerosité – ou pas – des taux d’endettement des pays de l’OCDE. Un travail récent de la Banque des Règlements Internationaux apporte une réponse : tout dépendra des politiques monétaires.

On a vu apparaître dans la période récente des vues complètement opposées au sujet du danger que présente le niveau très élevé des taux d’endettement. Concentrons-nous ici sur la situation des pays de l’OCDE, celle des pays émergents (où le problème est surtout l’endettement extérieur) et celle de la Chine (où la dette est le reflet du niveau très élevé de l’épargne) étant de natures particulières.

Dans les pays de l’OCDE, le taux d’endettement total atteint 250 % du Produit Intérieur Brut et ne décroît que très lentement ; jusqu’en 2008, la hausse de l’endettement venait de la dette des ménages et des entreprises ; depuis 2009, elle vient de la dette publique.

Faut-il s’inquiéter du niveau très élevé de l’endettement total, et de l’endettement public aux Etats-Unis, en France , en Italie, en Espagne, au Royaume-Uni, au Japon ? Des vues totalement opposées ont été exprimées dans la période récente. Pour les uns ( Jean-Claude Trichet par exemple ), le taux d’endettement des pays de l’OCDE est anormalement élevé, et il ne peut en résulter, à une date inconnue, qu’une crise. Pour les autres ( Olivier Blanchard en particulier ), les taux d’intérêt étant extrêmement bas, les taux d’endettement élevés ne présentent aucun risque.

Il est clair qu’aujourd’hui, les taux d’intérêt de la zone euro étant considérablement plus bas que le taux de croissance (le taux d’intérêt à 10 ans de l’ensemble de la zone est inférieur à 1 %, la croissance nominale en 2019 sera de l’ordre de 3 %), les taux d’endettement élevés ne sont pas un problème ; spontanément le taux d’endettement diminue puisque la dette progresse moins vite que le revenu.

Mais il faut s’interroger sur l’évolution future de la hiérarchie entre taux d’intérêt nominaux et croissance nominale, ou, de manière équivalente, entre taux d’intérêt réels et croissance en volume, et c’est ici que deux approches apparaissent et que le débat devient très intéressant.

Pour les uns, les taux d’intérêt réels sont durablement et structurellement faibles. Cette faiblesse vient de l’excès d’épargne sur l’investissement, de la forte demande pour les dettes sans risque. Les banques centrales et d’autres investisseurs sont fortement acheteurs de dettes sans risque, et l’offre de dettes sans risque est réduite puisque peu de pays sont considérés comme émetteurs de dettes sans risque (les Etats-Unis, les pays du coeur de la zone euro, le Japon) ; l’excès de demande pour les dettes sans risque conduit alors à des taux d’intérêt à long terme d’équilibre très bas.

Mais pour d’autres économistes, les taux d’intérêt réels à long terme sont anormalement faibles uniquement parce que les politiques monétaires sont anormalement expansionnistes ; dans tous les pays de l’OCDE, les taux d’intervention des Banques Centrales sont très bas et le stock de liquidité (de monnaie de Banques Centrales, c’est le stock qui influence les taux d‘intérêt) est très élevé.

Les conséquences des deux explications des taux d’intérêt à long terme bas sont très différentes. Si la bonne explication est que des facteurs structurels durables poussent à la baisse les taux d’intérêt réels, alors ceux-ci vont rester durablement bas ; si la bonne explication est que ce sont les politiques monétaires expansionnistes qui aboutissent aux taux d’intérêt réels bas, alors ils le resteront seulement tant que les politiques monétaires sont expansionnistes.

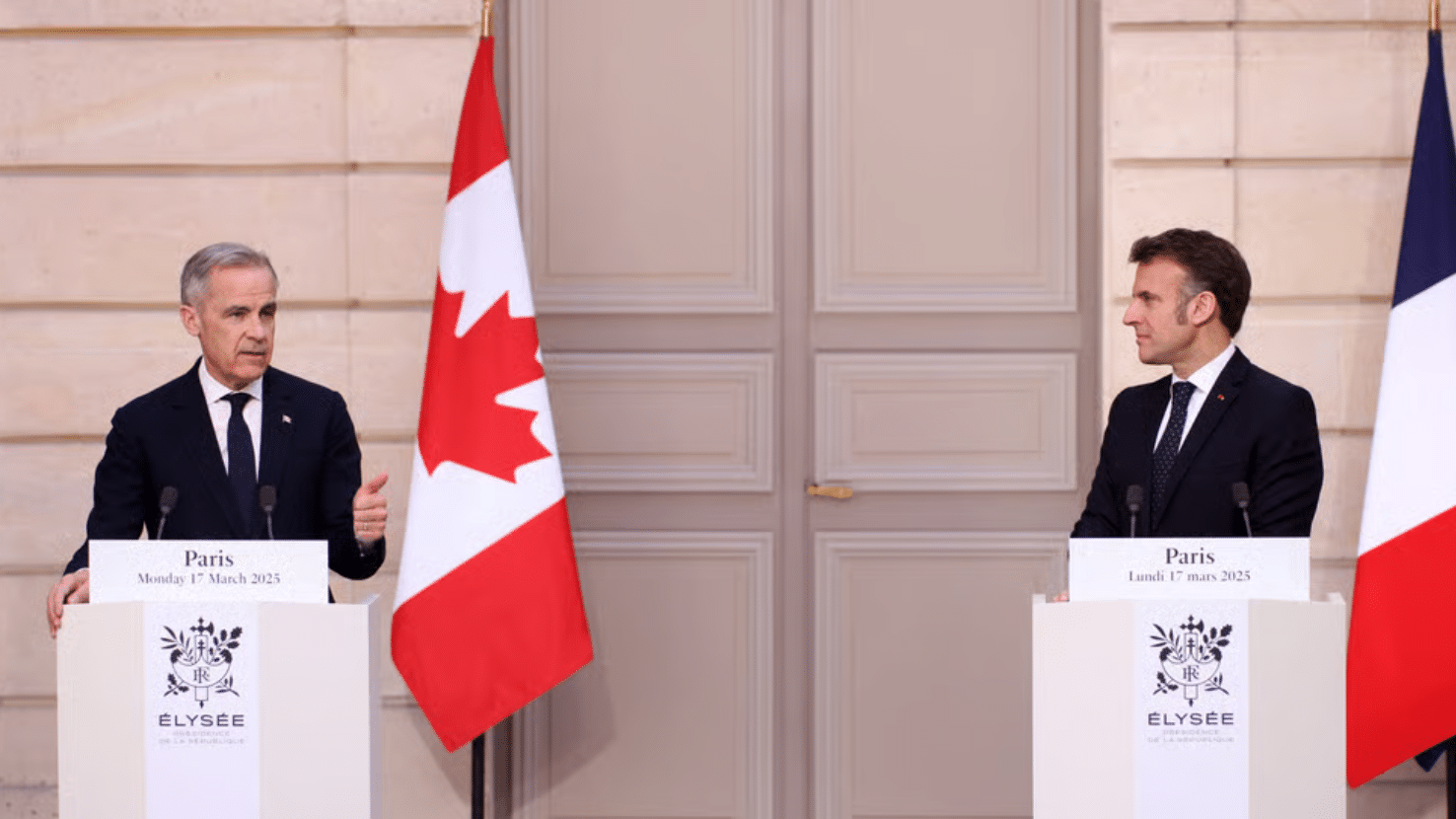

Tout dépendra des banques centrales

Un travail récent de la Banque des Règlements Internationaux a tranché : le taux d’intérêt réel dépend essentiellement, même à long terme, des politiques monétaires ; celles-ci ont donc la capacité de modifier, même dans le long terme, les taux d’intérêt réels, alors que les variables structurelles (équilibre épargne-investissement, demande de dettes sans risque) ont un pouvoir explicatif faible.

Si on part de ce résultat, on voit donc bien que les taux d’endettement élevés ne sont pas un problème seulement aussi longtemps que les politiques monétaires restent expansionnistes. La bonne question à se poser est donc claire : les politiques monétaires peuvent-elles redevenir restrictives ? En particulier, peut-il y avoir un retour de l’inflation qui conduirait les banques centrales à augmenter beaucoup les taux d’intérêt réels, ce qui déclencherait une crise de la dette ? Poussant encore plus loin la question, on peut se demander si le fonctionnement des marchés du travail pourrait être modifié, dans le sens d’un pouvoir de négociation plus élevé des salariés conduisant à des hausses plus rapides des salaires et à l’inflation.

Une crise de la dette serait alors liée au retour à une flexibilité plus faible des marchés du travail.